Le misure di Bitcoin on-chain continuano a indicare un minimo di mercato, ma non è ancora chiaro se il ciclo attuale procederà in modo simile ai cicli precedenti.

La precedente analisi on-chain indicava che il mercato dei Bitcoin aveva toccato il fondo. Diverse misure di Glassnode sono state esaminate e indicano ancora un potenziale bottom del prezzo.

Il ciclo attuale, tuttavia, potrebbe essere influenzato da macroforze che sono ancora in gioco ma che potrebbero non esserlo state nei cicli precedenti.

Indice dei contenuti

Bande P/L di Bitcoin

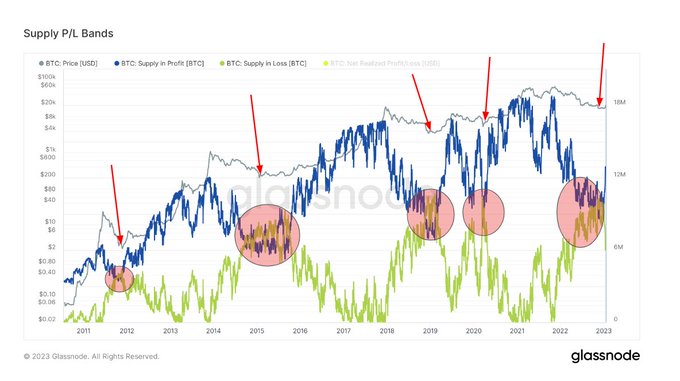

In base al fatto che il prezzo del token fosse maggiore o minore del prezzo corrente al momento dell’ultimo movimento, le bande di P/L dell’offerta di Bitcoin mostrano l’offerta circolante che è in profitto o in perdita.

Le linee Supply in Profit (SP) e Supply in Loss (SL) convergono durante i minimi del ciclo di mercato, che si sono verificati più di recente nel quarto trimestre del 2022. In passato, il seguente atto delle linee divergenti è stato correlato con le inversioni di prezzo.

Se il modello persiste, potrebbe essere in serbo un grande rialzo del prezzo, poiché la banda SP è appena aumentata rapidamente fino a separarsi dalla banda SL.

Valore di mercato rispetto al valore realizzato (MVRV)

Il rapporto tra la capitalizzazione di mercato (o valore di mercato) e la capitalizzazione realizzata è indicato come valore di mercato rispetto al valore realizzato (MVRV). MVRV determina se il prezzo di Bitcoin è scambiato al di sopra o al di sotto del “valore equo” secondo questi dati.

L’MVRV del detentore a lungo termine (LTH-MVRV) si riferisce agli output di transazione non spesi con una durata di almeno 155 giorni, mentre l’MVRV del detentore a breve termine (STH-MVRV) equivale a una durata della transazione non spesa di 154 giorni o inferiore. MVRV è ulteriormente suddiviso in detentori a lungo termine e a breve termine.

Le linee STH-MVRV e LTH-MVRV convergevano ai minimi del ciclo precedente, con la prima che si incrociava sopra la seconda per indicare un’inversione di prezzo positiva.

Nel quarto trimestre del 2022 si è verificata una confluenza delle linee STH-MVRV e LTH-MVRV. Inoltre, STH-MVRV ha appena superato LTH-MVRV, indicando una potenziale inversione della tendenza dei prezzi.

Ultima “Young Supply”: 6 milioni e detentori in profitto

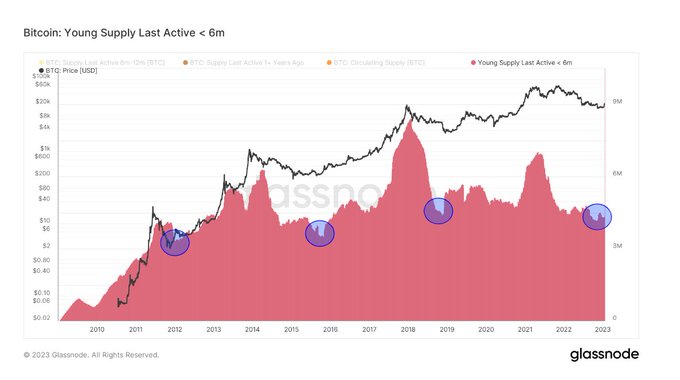

Il termine “Young Supply Last Active 6m” (YSLA 6) descrive i token Bitcoin che hanno completato una transazione nei sei mesi precedenti. I detentori a lungo termine che mantengono i loro token di riserva e non contribuiscono attivamente all’ecosistema Bitcoin sarebbero la situazione alternativa.

Meno del 15% della quantità totale di token YSLA6 è in circolazione ai minimi del mercato ribassista quando speculatori mordi e fuggi e miscredenti escono dal mercato durante il periodo di prezzi bassi.

Il grafico sottostante mostra come alla fine dell’anno scorso le monete YSLA6 abbiano superato la “soglia inferiore al 15%”, indicando una resa dell’interesse speculativo.

In modo simile, il grafico sottostante mostra i detentori a lungo termine in profitto ai recenti minimi storici (ATL). Ciò conferma che gli investitori a lungo termine controllano la maggior parte dell’offerta e non sono turbati dal calo dei prezzi del mercato del -75% da allora il suo apice.

Tasso di Funding per Futures Perpetual

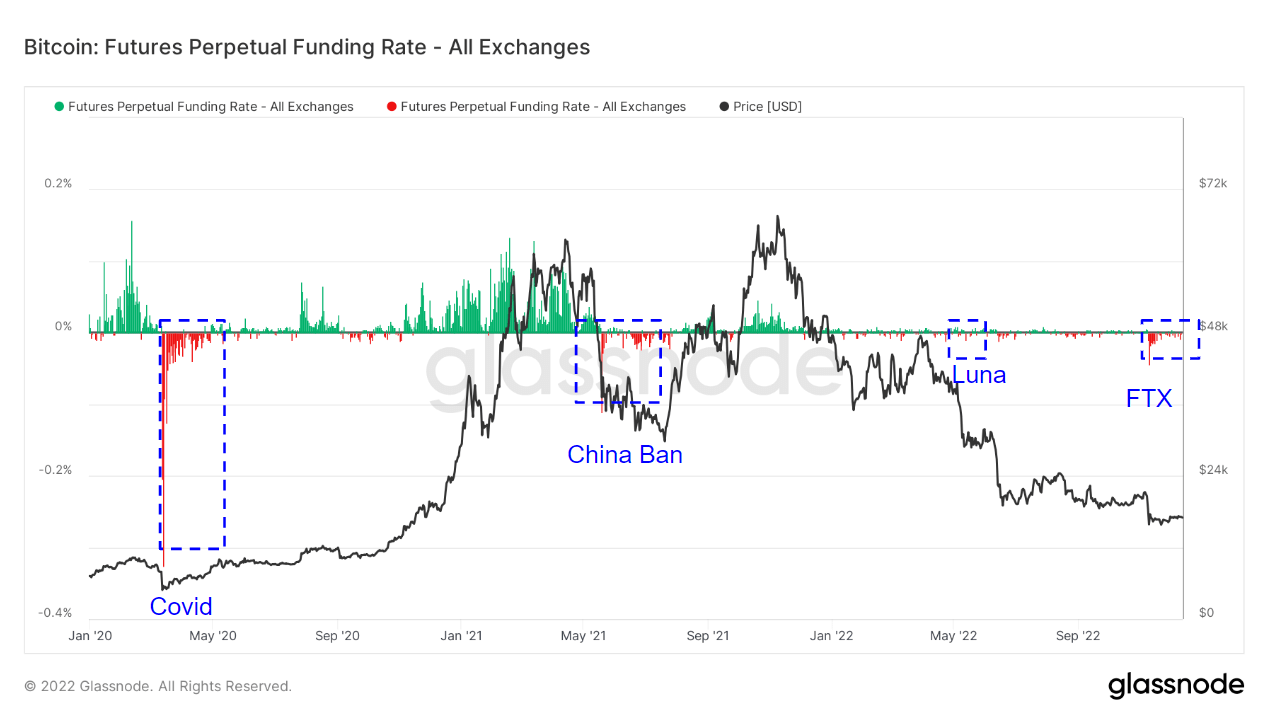

Futures Perpetual Funding Rate (FPFR) è il termine utilizzato per descrivere i pagamenti periodici effettuati a o da trader di derivati, sia long che short, in base alla differenza tra i mercati dei contratti perpetui e il prezzo spot.

Il prezzo del contratto perpetuo è superiore al prezzo indicato quando il tasso di finanziamento è positivo. I trader che sono long pagano per scommesse short in questa situazione. Un tasso di finanziamento negativo, invece, indica che i contratti perpetui sono sottovalutati e che i trader a breve termine sovvenzionano i trader a lungo termine.

Questa tecnica mantiene la parità tra i prezzi spot e i prezzi dei contratti futures. Il FPFR può essere utilizzato per determinare l’umore dei trader poiché la disponibilità a pagare un tasso positivo denota una convinzione rialzista, ed è vero anche il contrario.

Il grafico mostra i momenti in cui l’FPFR è stato negativo, in particolare dopo gli eventi del cigno nero, che sono stati generalmente seguiti da un’inversione di tendenza dei prezzi. Il de-peg di Terra Luna è stato un valore anomalo, motivo forse per cui ha provocato una serie di fallimenti di piattaforme centralizzate, fungendo da freno al sentimento rialzista del mercato.

L’entità del tasso di finanziamento, sia positivo che negativo, è drasticamente diminuita a partire dal 2022. Ciò implicherebbe una mancanza di certezza rispetto a prima del 2022 in entrambe le direzioni.

L’FPFR è stato per lo più negativo dall’incidente FTX, segnalando un diffuso ribasso del mercato e il potenziale per un prezzo minimo. È interessante notare che la controversia FTX ha portato alla più grande oscillazione del tasso di finanziamento da prima del 2022.