Le liquidazioni di massa del mercato sono create da una catena di eventi sempre piuttosto simile. Capirlo può dare un vantaggio senza pari nei nostri investimenti o nella gestione dei risparmi.

Ma cosa ha scatenato questa particolare liquidazione di massa? La si poteva veder avvicinare o era imprevedibile?

In questo terzo e ultimo articolo (Se ti fossi perso i primi due, puoi recuperarli Cliccando QUI), capiremo a pieno come sia avvenuta e d cosa sia stata causata questa liquidazione del mercato di massa.

I bot di trading prendono il controllo delle blockchain: l’esempio di Solana

Indice dei contenuti

L’effetto Pump and Dump

Come abbiamo visto nei grafici precedenti, il 25 luglio è successo qualcosa, si è presentata un’opportunità per i professionisti di fare un gioco sull’esuberanza degli investitori al dettaglio di acquistare BTC. Lo hanno fatto usando un velocissimo pump-and-dump su Binance eseguito usando una serie di tecniche di stratificazione e spoofing.

Un pump-and-dump inizia con l’assunzione di una posizione long molto ampia, quindi facendo gonfiare artificialmente il prezzo prima di vendere ai vertici del mercato.

Questo evento era più complesso di un pump-and-dump azionario in termini di esecuzione commerciale, ma aveva una cosa in comune con il pump-and-dump classico. Si basava su false voci. In particolare, una fake news su Amazon e il suo accettare pagamenti in Bitcoin che ha fornito un segnale ai manipolatori professionisti che un pump-and-dump su Binance sarebbe altamente redditizio.

La notizia su Amazon è stata diffusa da CityAM, in questo articolo, che ha interpretato erroneamente una storia di un Business Insider sullo sviluppo di una blockchain da parte di Amazon. Poi la storia è stata amplificata su Twitter e Reddit e infine ampiamente trasmessa da rinomate testate di criptovalute come Cointelegraph.

2FA: Cos’è l’autenticazione a due fattori e perché è fondamentale nella sicurezza online

Basta seguire il denaro per vedere le liquidazioni di massa

Tra le 16:00 e le 20:00 UTC di domenica 25 luglio, nello stesso momento in cui si diffondevano le fake news su Amazon, più di 300 milioni di USDT sono stati trasferiti su Binance. Un pump-and-dump inizia aprendo una posizione BTC molto ampia e lunga, che richiede molto tether (USDT) anche con leva 100X. A partire da subito dopo le 16:00 i nostri manipolatori professionisti hanno acquistato BTC su Binance in modo ordinato per evitare lo slippage.

In questo modo, il prezzo è rimasto stabile a circa 34.000 USDT fino a quando la manipolazione è iniziata intorno alle 01:00 UTC di lunedì 26 luglio.

Il termine slippage o “slittamento” si riferisce al movimento del prezzo quando un ordine è così grande da dover intaccare il book degli ordini per essere completato. Lo slittamento su un ordine di acquisto di grandi dimensioni significherebbe che viene evaso a prezzi sempre più elevati. Allo stesso modo, su un ordine di vendita di grandi dimensioni il prezzo del ticker scenderebbe fino al completamento dell’ordine.

Le truffe su Telegram, come riconoscerle e come proteggersi

Lo sproofing e la stratificazione

Di questi due termini ne avrete sentito parlare prima. Vediamo ora come hanno intaccato i mercati.

Il software open source per la creazione di mercati come Hummingbot può essere facilmente programmato per manipolare i prezzi tramite spoofing e stratificazione. È illegale nei mercati tradizionali, ma non su Binance. Lo spoofing si riferisce a un singolo ordine che viene rapidamente annullato prima di essere evaso, in genere al miglior prezzo richiesto (vendita) o offerta (acquisto). Lo spoofing può verificarsi anche all’interno dello spread, appena al di sopra della migliore offerta o al di sotto della migliore offerta.

La stratificazione è una serie di falsificazioni in base alle quali più ordini vengono inseriti solo all’interno del libro degli ordini lungo una scala di prezzi successivamente più alti o inferiori (offerta a strati). L’intenzione è quella di creare l’impressione di uno squilibrio del portafoglio ordini, in cui la pressione della domanda è molto maggiore su un lato del portafoglio.

Questa pressione sposta il prezzo di mercato verso i primi gradini della scala, a quel punto l’ordine viene annullato in modo che il prezzo si sposti al gradino successivo e così via. Gli ordini stratificati vengono successivamente cancellati man mano che il prezzo di mercato si sposta verso di essi.

Un segno della stratificazione

Un segno di stratificazione lato offerta è un improvviso aumento dei volumi appena al di sotto della migliore offerta, seguito da una cascata di cancellazioni. A quel punto il prezzo di mercato scende. Questo è quello che è successo su Binance nelle prime ore del 26 luglio 2021.

Questo è stato uno dei pump-and-dump più veloci che abbiamo visto su Binance. Gli autori hanno chiuso le loro posizioni, lasciando il libro degli ordini nel caos con i trader disinformati che si chiedevano cosa fosse appena successo. Dopo pochi minuti, sia il prezzo che la base sono tornati alla normalità, anche se a un prezzo più alto rispetto a prima della compressione, almeno fino a quando Amazon non ha ufficialmente smentito la richiesta di CityAM.

Che fine fanno le criptovalute e beni digitali dopo la nostra morte?

Un resoconto finale sulle liquidazioni di massa

Oramai è tutto chiaro. Una grande quantità di USDT è stata utilizzata per acquistare Tether perpetual con dimensioni e orari degli scambi distribuiti in modo da non spostare troppo i prezzi. In questo modo il prezzo pagato sarebbe stato di circa 34.000. La posizione effettiva assunta dipendeva dall’importo della leva utilizzata e i profitti dipendevano dal prezzo di uscita.

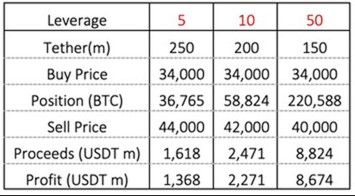

Ad esempio, la tabella, mostra alcuni scenari realistici, con volumi di scambio e prezzi di uscita diversi e con leva 5, 10, 50, ma la leva potrebbe effettivamente essere molto più alta di questa. Comunque, questi scenari mostrano profitti ben superiori a 1 miliardo di dollari, per pochi minuti di lavoro.

Non c’è nulla di intrinsecamente sbagliato in un processo di liquidazione automatica o in uno qualsiasi degli altri processi operativi associati a un exchange. A condizione che la borsa comprenda abbastanza bene questa complessa attività da proteggere i propri clienti.

Ma ci sono due problemi con Binance:

- Non offre ai propri clienti una protezione sufficiente contro i trader professionisti che gestiscono bot di spoofing di mercato che sarebbero contro la legge sugli scambi adeguatamente regolamentati

- Questa attività manipolativa su Binance si riversa in altri exchange in modo che Binance ora presenti un rischio sistemico per l’intero ecosistema di criptovalute

Ora abbiamo capito a pieno cosa siano le liquidazioni di massa del mercato. Si tratta di vera e propria manipolazione. In caso accada di nuovo, saprete accorgervene da soli.

Qui è disponibile l’articolo completo a cura di Carol Alexnader